現在、私は毎月の生活費の足しに定期的に分配金を受け取れる2つの投資信託を保有しています。以前の記事ではWCM世界成長株厳選ファンド(予想分配金提示型)を紹介しましたが、今回はもう一つの分配型投資信託であるフィデリティ・米国株式ファンドDコース(分配重視型・為替ヘッジなし)について、商品の特徴と私の戦略を簡潔にまとめます。

このファンドは信託報酬が年1.65%と高めですが、ヤフーファイナンスによると直近の分配金利回りは25.13%(2025年7月時点)と非常に高く、米国の優良企業に投資することでコスト以上のキャッシュフローを狙える点が魅力です。

フィデリティ・米国株式ファンド Dコースとは?

このファンドは米国の成長企業や高配当企業に分散投資し、分配金を重視するアクティブファンドです。基本スペックは以下の通りです。

- ファンド名:フィデリティ・米国株式ファンドDコース(分配重視型・為替ヘッジなし)

- 信託報酬:年1.65%(税込)

- 直近分配金利回り:25.13%(ヤフーファイナンス掲載値)

- 投資対象:米国株式市場の主要企業(約60~70銘柄)

- NISA対応:成長投資枠で購入可能

※ただし、分配金利回りは基準価額に対する年間分配金額の比率であり、分配金の多くが元本払戻金(特別分配金)である可能性があるため、実質的な運用益とは異なります。

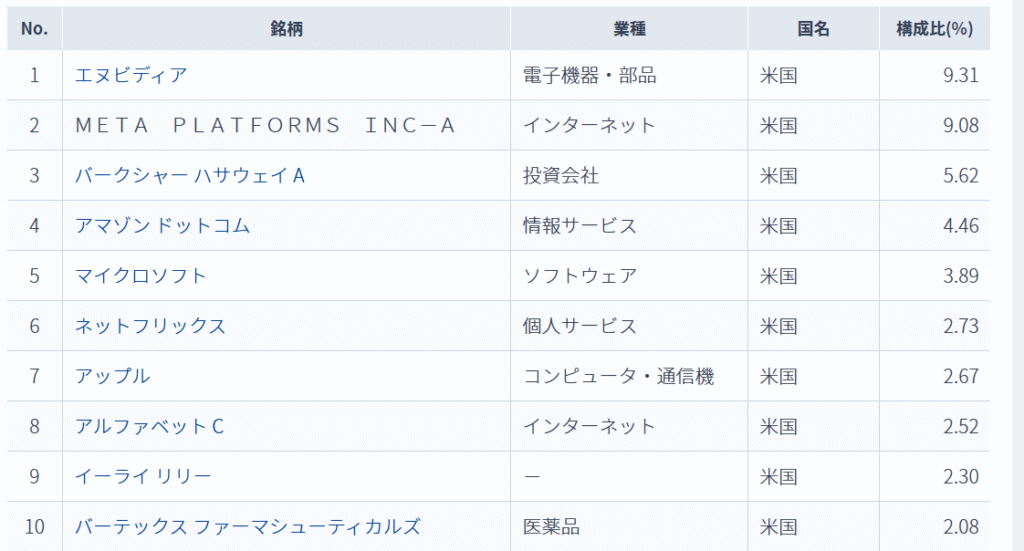

投資対象と分散

このファンドは、テクノロジー、ヘルスケア、金融、消費財など米国の幅広いセクターに分散投資しており、上位10銘柄で全体の約40~46%を占めます。AppleやMicrosoftなど世界トップ企業も含まれ、運用チームは市場環境に応じてポートフォリオを柔軟に調整しています。

銘柄入れ替えは決まった時期はなく、運用状況や市場環境に応じて随時実施されるとのことです。

信託報酬1.65%でも選ぶ価値はあるか?

オルカンなどのインデックスファンドと比べると、1.65%の信託報酬は高コストです。しかしながら、このファンドの魅力は、米国の成長力と分配方針による安定したキャッシュフローにあります。

例えば、200万円を投資し、利回り25.13%の場合、年間分配金総額は以下の通りです。

- 年間分配金額:200万円 × 25.13% = 502,600円

ただし、NISAで購入した場合でもアメリカ国内源泉徴収税10%が差し引かれるため、

- 実際の受取額:502,600円 × 90% = 約452,340円

となります。

ポートフォリオに組み込む意義

フィデリティ・米国株式ファンドDコース(分配重視型)は、信託報酬1.65%を上回る分配金と、米国優良株への投資機会を両立する商品です。ただし、分配金には運用収益を超える元本払戻金(特別分配金)が含まれることもあるため、トータルリターン(基準価額の推移と分配金合計)を必ず確認することが重要です。

私は現在少額投資で運用状況をモニターしていますが、問題なければ来年のNISA成長投資枠で200万円ほど投入する予定です。毎月分配金が振り込まれることによる安心感と、ポートフォリオ全体のキャッシュフロー強化が、このファンドを選ぶ理由の一つです。

コメント